據悉,該聯盟集采将于2月25日接收申報材料。也有部分市場人(rén)士猜測,未來滬浙皖“小三角”有望進一(yī)步擴至“大三角”,如(rú)此發達的市場聯盟必然讓人(rén)充滿遐想空間(jiān)。

首先是在采購周期上(shàng)。長(cháng)三角聯盟本輪采購周期原則上(shàng)為(wèi)2年(nián)。不過,後面的附帶條件值得玩(wán)味:即符合申報資格的實際申報企業超過5家且屬于需要(yào)長(cháng)期服用的品種,本輪采購周期原則上(shàng)為(wèi)3年(nián)。也就是,慢(màn)病用藥采購周期将會延長(cháng)。不僅如(rú)此,按照要(yào)求,本次集采供應的藥品應是臨床常用包裝,尤其要(yào)鼓勵企業提供滿足慢(màn)病常用藥2周以上(shàng)用量包裝的藥品。

其次是在拟中選企業的規則上(shàng),強調了(le)自(zì)産原料的企業優先。文件表明(míng),該聯盟對綜合得分相同的品種,專門安排了(le)拟中選資格的具體規則:一(yī)是未被聯盟地(dì)區(qū)依醫(yī)藥價格和(hé)招采信用評價制度評定為(wèi)“一(yī)般”、“中等”或“嚴重”失信等級的企業優先;二是通(tōng)過或視(shì)同通(tōng)過一(yī)緻性評價時(shí)間(jiān)在前的企業優先(以國(guó)家藥品監督管理局批準日期為(wèi)準);三是2021年(nián)在聯盟地(dì)區(qū)銷售量大的企業優先,多個規格的品種,銷售量合并計算(以各地(dì)報送數(shù)據為(wèi)依據);四是原料藥自(zì)産的企業優先(限指原料藥和(hé)制劑生産企業為(wèi)同一(yī)法人(rén))。某種程度上(shàng)講,原料制劑一(yī)體化的優勢企業更具競争力,這(zhè)也讓以量換價增添了(le)更大的可(kě)能(néng)。

最後需要(yào)注意的是,若部分臨床長(cháng)期服用的大品種未中選,将意味着丢失長(cháng)三角這(zhè)個相對發達的醫(yī)藥市場。聯盟要(yào)求,采購協議(yì)每年(nián)一(yī)簽。續簽采購協議(yì)時(shí),約定采購量原則上(shàng)不少(shǎo)于各地(dì)該中選藥品上(shàng)年(nián)約定采購量。采購周期內(nèi)若提前完成約定采購量,超過部分中選企業仍按中選價進行(xíng)供應,直至采購周期屆滿。企業或品種在列入“違規名單”之日起2年(nián)內(nèi)取消參與聯盟地(dì)區(qū)藥品集中采購活動的資格。

大品種格局:分化且競争加劇

從(cóng)部分國(guó)采大品種的市場格局變化來看(kàn),原研藥代替效應明(míng)顯,零售終端有逆襲迹象。

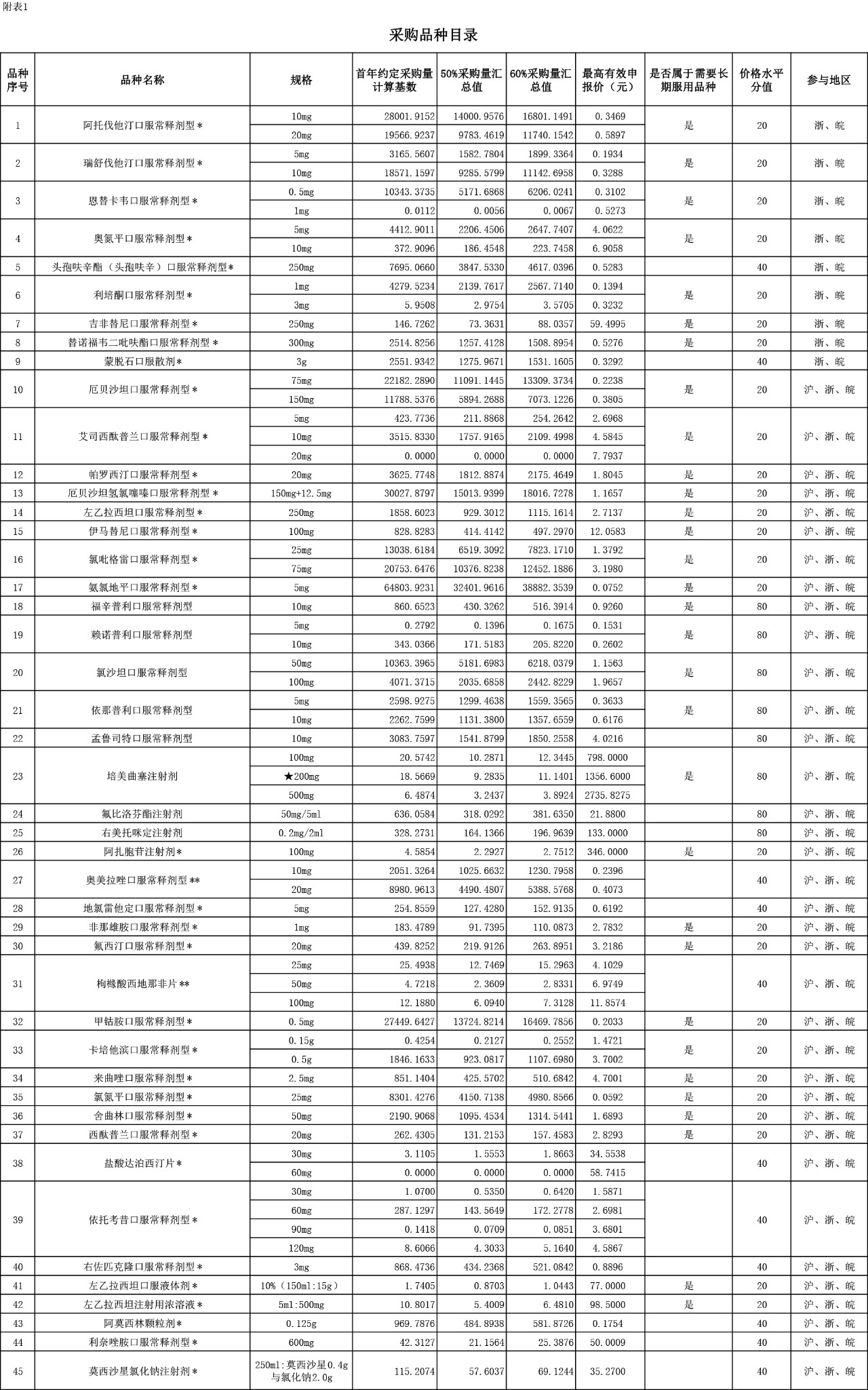

如(rú)此次僅參與浙、皖兩地(dì)的聯盟帶量采購的阿托伐他(tā)汀口服常釋劑型(10/20mg)、恩替卡韋口服常釋劑型(0.5/1mg)和(hé)奧氮平口服常釋劑型(5/10mg)等9個需長(cháng)期服用的品種,大品種阿托伐他(tā)汀在國(guó)采中,口服常釋劑型降幅最達94.9%,未中選仿制藥年(nián)總采購量則大幅下(xià)降。可(kě)見(jiàn),阿托伐他(tā)汀在長(cháng)三角區(qū)域聯盟仍将面臨價格壓力。

不過,這(zhè)類産品在醫(yī)院終端受影響的同時(shí),也在改變零售終端的格局。

中國(guó)城市實體藥店阿托伐他(tā)汀年(nián)度銷售趨勢(單位:萬元)

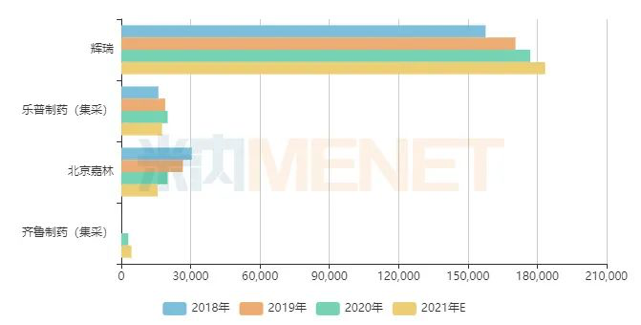

據悉,四大他(tā)汀總體市場呈下(xià)滑趨勢,2019-2021年(nián)銷售總額下(xià)跌8.2%,但(dàn)相較于國(guó)采前,阿托伐他(tā)汀和(hé)瑞舒伐他(tā)汀在零售市場不降反升,雖然價格下(xià)調,但(dàn)是規模增大。尤其是原研藥轉戰零售市場,憑借強勢的品牌及較小的價格降幅、常年(nián)高量的市場搶奪更多的市場份額。2021年(nián)阿托伐他(tā)汀原研藥銷售額預計超過18億元。反觀其他(tā)品牌,未中選的品牌大部分份額被原研藥及國(guó)采所帶來的處方外(wài)流所蠶食。

區(qū)域聯盟帶量采購帶來的另一(yī)個結果就是競争更加白熱(rè)化。

2021H1中國(guó)公立醫(yī)療機構終端抗抑郁藥通(tōng)用名TOP10

比如(rú),這(zhè)份采購目錄中,參與滬浙皖三地(dì)聯盟采購的需長(cháng)期服用的熱(rè)點大品種帕羅西(xī)汀口服常釋劑型(20mg),在中國(guó)公立醫(yī)療機構終端抗抑郁藥通(tōng)用名TOP10中排第7位。目前,國(guó)內(nèi)帕羅西(xī)汀産品有鹽酸帕羅西(xī)汀片和(hé)鹽酸帕羅西(xī)汀腸溶緩釋片。其中,鹽酸帕羅西(xī)汀腸溶緩釋片生産廠家僅有深圳信立泰藥業和(hé)GSK,北京福元醫(yī)藥等3家以仿制4類報産在審評審批中;鹽酸帕羅西(xī)汀片生産廠家有華海(hǎi)藥業、石家莊龍澤制藥等6家,同樣競争激烈。在國(guó)采、區(qū)域聯盟集采的合力下(xià),必然會加劇競争形勢。

從(cóng)這(zhè)個角度看(kàn),還有一(yī)點值得關注:在采購目錄的16種非長(cháng)期服用藥物(wù)中,枸橼酸西(xī)地(dì)那(nà)非片(25/50/100mg)和(hé)鹽酸達泊西(xī)汀片(30/60mg)均在列。米內(nèi)網數(shù)據庫顯示,2020年(nián)他(tā)達拉非片在中國(guó)公立醫(yī)療在構終端的銷售額占總體比例在11%左右,禮來失标國(guó)采後市場份額跌至52.73%,而中标的兩家國(guó)內(nèi)藥企長(cháng)春海(hǎi)悅藥業、江蘇天士力帝益藥業的市場份額已上(shàng)漲至20.92%、24.47%,國(guó)産仿制藥正快(kuài)速搶食原研藥企的市場。區(qū)域聯盟集采或加速這(zhè)種競争格局的形成。